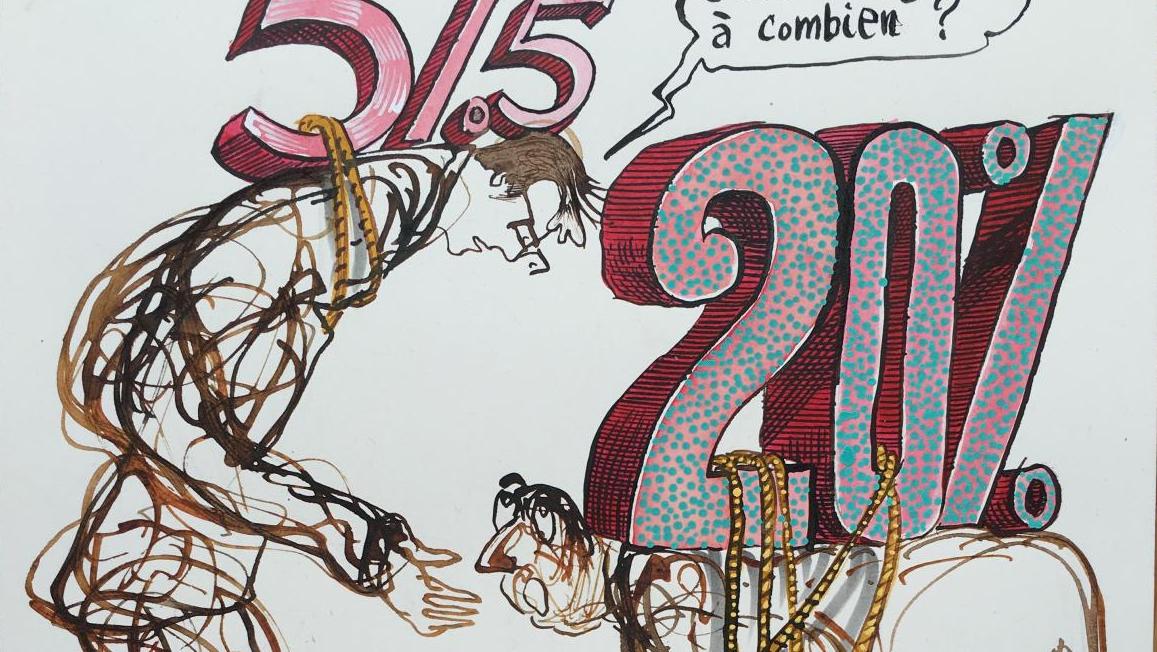

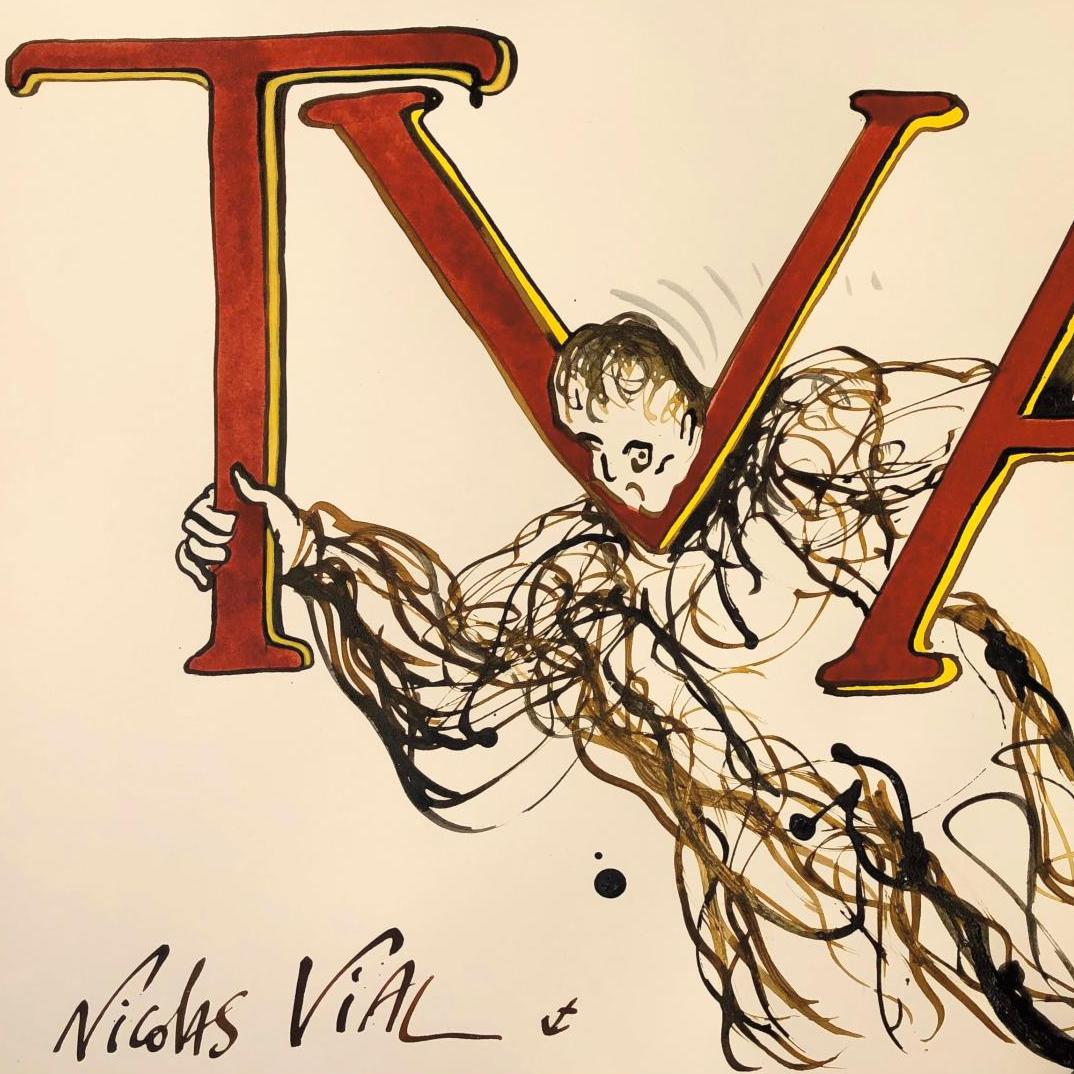

Quel régime un galeriste doit-il choisir pour l’application de la TVA, et dans quel cas ? Quels sont les avantages et les contraintes de chacune des options en cas de vente d’une œuvre d’art ? Réponses.

La TVA appliquée aux galeries est complexe et nécessite de rappeler quelques principes fiscaux fondamentaux. Toute opération réalisée à titre onéreux par un assujetti (c’est-à-dire quiconque exerce, d’une façon indépendante, une activité économique, activité de producteur, de commerçant ou de prestataires) est soumise à TVA, sauf cas d’exonération ou de franchise. Celle-ci est supportée par le consommateur final, mais versée indirectement par le vendeur assujetti. Seules sont soumises à la taxe les opérations réalisées à chacun des stades de la production et de la distribution des biens et services. Le droit à déduction permet d’effacer cette imposition chez tout acheteur qui utilise ces biens et services pour les besoins d’opérations également imposables (TVA collectée moins TVA déductible). L’exercice du droit à déduction permet d’atteindre l’objectif de neutralité fiscale et économique qui s’attache à cet impôt. Ainsi, le prix du bien, au stade de la consommation finale, ne supporte qu’une seule fois la taxe. Le régime de la marge a été mis en place afin d’éviter qu’un bien d’occasion, œuvres d’art, objet de collection…

com.dsi.gazette.Article : 6460

Cet article est réservé aux abonnés

Il vous reste 85% à lire.